Аптечные продажи за 2019 год

Несмотря на успешные результаты борьбы НБУ с инфляцией в 2019 г., бизнес практически впервые столкнулся с новым явлением — долларовой инфляцией, последствиями которой стали уменьшение экспортной выручки, снижение промышленного производства и многое другое. Поскольку аптечные продажи неразрывно связаны с происходящими в экономике явлениями, мы не можем обойти вниманием данную тему

Если на клетке слона прочтешь надпись «буйвол» — не верь глазам своим.

К. Прутков

Экономика и финансы

В прошлом году началась цепь взаимосвязанных событий. Для активного роста украинская экономика остро нуждалась и продолжает нуждаться во внешних инвестициях. Поскольку данное направление стало испытывать трудности, была запущена система заимствований через механизм облигации внутреннего госзайма. Учитывая, что ставки по облигациям были одними из самых высоких в мире, к их скупке подключились международные спекулянты. В Украину начало поступать много валюты. Ее размеры сопоставимы с масштабами финансовой помощи от МВФ. Но полученные средства не вкладывались в экономику, а скупались и оседали на счетах банков, что позитивно сказалось на ВВП.

В реальном же секторе экономики в течение всего периода наблюдался острый дефицит доступа к кредитным инструментам. Промышленность стала демонстрировать замедление, а в некоторых отраслях — и вовсе снижение роста.

Сдерживание инфляции, которая к декабрю составила 4,1%, представляется положительным явлением, но чем это обернулось в действительности? Вот некоторые факты. Дефицит бюджета в 2019 г. составил 89,9 млрд. Темпы снижения промышленного производства нарастали и к концу года достигли 8,8%. Это коснулось практически всех секторов экономики. Совокупный объем привлечения денег на депозитные сертификаты НБУ превысил 4,8 трлн грн — больше, чем объем ВВП. Прибыль банков выросла в рекордные 3 раза. С одной стороны, это повлияло на ВВП, но с другой — привело к формированию тенденции к деиндустриализации украинской экономики. Деньги оказались не в реальном секторе, а на банковских депозитах, что намного выгоднее. Практически на 20% уменьшилась валютная выручка всех экспортеров. Некоторые виды продукции стало невыгодно экспортировать, в результате чего на крупных предприятиях-экспортерах сократилось количество рабочих мест. Начался активный рост безработицы (в октябре — 259 300 человек, в декабрь — 338 000).

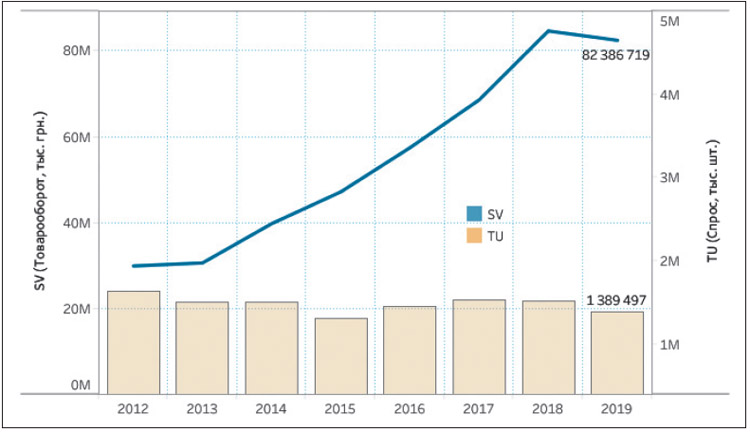

Рис. 1. Годовая динамика товарооборота розничных аптечных продаж в денежном и натуральном выражении (тыс. грн и тыс. шт.)

По данным декабрьского исследования потребительских настроений от Dragon Capital, индекс целесообразности делать большие покупки («вера в светлое будущее») снизился, индекс ожидания изменений личного материального состояния снижается второй месяц подряд.

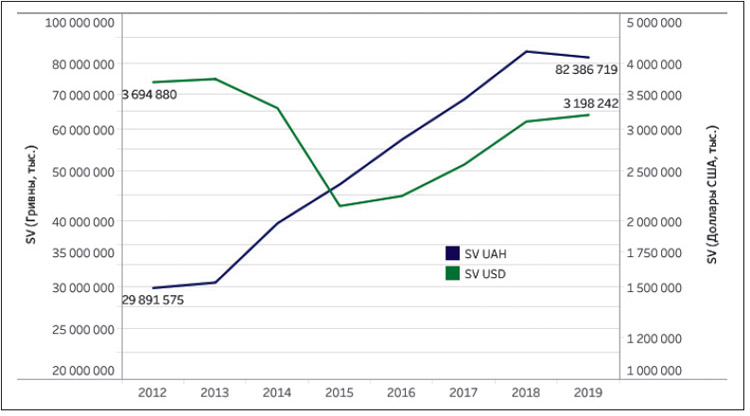

Рис. 2. Сравнительный анализ динамики аптечного розничного товарооборота (SV, тыс.) по видам валют (грн/долл. США)

А что же аптечные продажи?

Впервые за многие годы рынок в 2019 г. продемонстрировал снижение товарооборота розничных аптечных продаж (рис. 1). Об этом мы говорили еще весной 2019 г., хотя тогда давались более оптимистичные оценки, нынешний же сценарий рассматривали как неблагоприятный. Вот он и наступил. Снижение розничного товарооборота в 2019 г. по сравнению с предыдущим составило -2,59%. Почему это произошло? Для понимания рассмотрим факторную модель товарооборота, состоящей из взаимосвязи цены, спроса и ассортимента.

Изменение указанных факторов оценивают с помощью индекса товарооборота (Isv), индекса цены (Ip), индекса спроса (Iq) и индекса изменения структуры ассортимента (Ivc) (показывает влияние на товарооборот выбывших/появившихся товаров). Взаимосвязь индексов в нашем случае можно описать с помощью мультипликативной модели: Isv = Ip * Iq * Ivc. То есть все компоненты модели находятся в жесткой взаимосвязи. Теперь посмотрим, как все это работает.

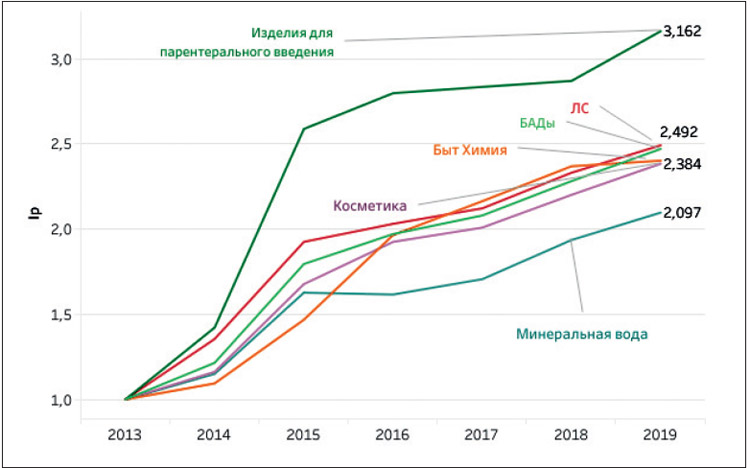

Рис. 3. Динамика потребительских цен в зависимости от товарной группы

Выше было указано, что темп прироста рынка (GRsv) 2019/2018 составил -2,59%, что соответствует Isv 0,97; Iq 0,903; Ivc 1,006; Ip 1,072. Обратите внимание, что среднегодовой индекс потребительских цен, по данным Госкомстата, составил 1,079. Это показывает, что изменения в аптечных продажах не являются чем-то особенным, это часть общей структуры розничной торговли Украины.

Для тех, кто сомневается, можно проверить взаимосвязи в индексной модели:

Isv = 0,974 = 1,072 * 0,903 * 1,006 = GRsv = -2,59% = 0,974-1.

Из этого следует, что главным негативным драйвером для товарооборота в 2019 г. было снижение потребительского спроса (Iq), а главным позитивным драйвером стал рост потребительских цен (Ip). Изменение структуры ассортимента практически не влияло на товарооборот (крайне малое значение Ivc — 1,006).

Поскольку прошедший год ознаменовался сильной ревальвацией гривни, определенный интерес представляет сравнительный анализ динамики розничных аптечных продаж в гривне и долларе (рис. 2).

Рис. 4. Основные характеристики продаж групп товаров за 2019 г. (сравнение с 2018 г.). SVi — товарооборот, тыс. грн. Inew — индекс товаров, появившихся в 2019 г. и не продававшихся в 2018 г. Iout — индекс товаров, продававшихся в 2018 г. и исчезнувших из продажи в 2019 г. Совместно Inew и Iout представляют собой Ivc, о котором сообщалось ранее

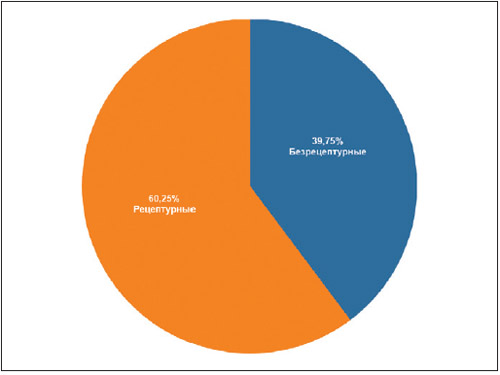

Рис. 5. Долевые вклады рецептурных и безрецептурных средств в товарной группе «Лекарственные средства» в 2019 г. Заметим, что соотношение между Rx и OTC-средствами продолжает постепенно меняться. Интересно, что в 2013 г. доля рецептурных средств составляла 54,63%, безрецептурных — 45,37%, а базисный темп прироста (2019/2013) — 10,3%

В 2019 г. на фоне снижения гривневого товарооборота наблюдался рост долларового эквивалента, составивший в среднегодовом исчислении 2,9%. К концу года (декабрь 2019/декабрь 2018) темп прироста товарооборота в долларах достиг 18%, а инфляционная составляющая составила Ip 1,212 (то есть 21,2% для USD).

Как известно, одним из ведущих драйверов изменения товарооборота являются потребительские цены. Они растут как при девальвации, так и при ревальвации. Однако интересным представляется анализ динамики инфляции на протяжении последних нескольких лет. На какие составляющие в части товарных категорий распадается индекс инфляции всего рынка? Ответ на данный вопрос представлен на рис.3.

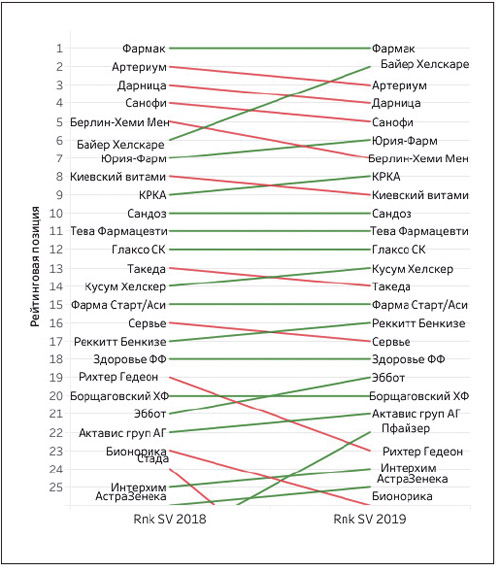

Рис. 6. Изменения рейтинговых позиций (по объему товарооборота). Цветом обозначена динамика. Положительная — зеленый, отрицательная — красный)

Продемонстрировано изменение базисного индекса цены. За базу сравнения взят 2013 г. Мы видим, что самой быстрорастущей в цене явилась группа товаров, представленная изделиями для парентерального введения. За шесть лет цены на них выросли в 3,1 раза. Самой менее «подорожавшей» группой стала минеральная вода (цены возросли в два раза).

Более полные оценки изменений для основных товарных групп представлены на рис. 4.

Таким образом, самый высокий темп роста товарооборота был у группы изделий для парентерального введения (GR=21,4%) и у БАДов (GR=14,1%). Товарооборот категории лекарственных средств уменьшился на 4,17% при годовом повышении цен на 7,5%.

Сохраняются изменения в соотношении сегментов средств, отпускаемых по рецепту врача (Rx) и безрецептурных препаратов (OTC) (рис. 5).

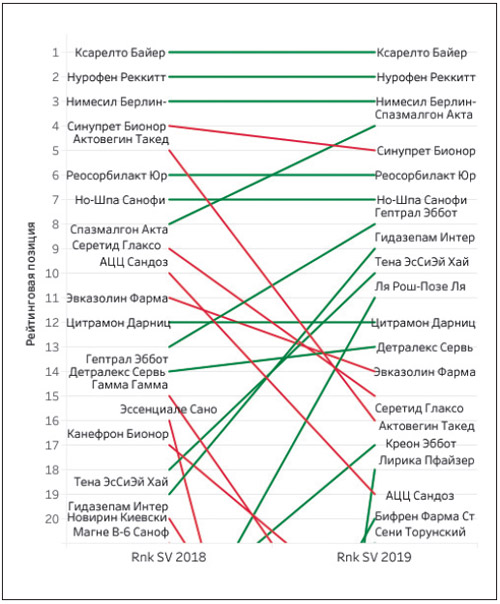

Рис. 7. Итоги конкурентной борьбы в 2019 г. для ТОП-20 брендов (анализ товарооборота в 2018 и 2019 гг.)

О конкуренции

Результаты, которых достигли компании, входящие в ТОП-25 в 2019 г., представлены на рис. 6. Для наглядности динамика отображена в виде связей между прошлыми и нынешними достижениями.

Как видим, наиболее значительных положительных достижений в изменении рейтинговых позиций в прошлом году достигли компании «Байер» (+4 рейтинговых пункта) и «Пфайзер» (+6). Конкурентное взаимодействие брендов отражено на рис. 7.

Иллюстрации и анализ информации подготовлены с помощью системы Equalizer™. Источник информации — База данных Market Edge™, в которой представлена подробная информация о розничных продажах за 24 года.

«Бизнес-Кредит» вам в помощь! Успешного 2020 бизнес-года!

Сергей Еременко, «Бизнес-Кредит»

“Фармацевт Практик” #2′ 2020