Что делать, если рядом с аптекой «дверь-в-дверь» открылись конкуренты…

Аптекой «дверь-в-дверь» сегодня сложно кого-то удивить. Случается (и нередко), что открываются две разные точки с одним общим входом, в то время как за соседней стеной уже давно и плодотворно работает третья. Есть уникальные места, где в одном доме расположено не две и не три, а целых пять аптек! Что делать? Нужно ли вести ценовые войны? И как оценить их эффективность?

Оставим в стороне вопрос о целесообразности подобного маркетингового хода и поговорим, как эффективно подготовиться к встрече новых (или уже хорошо известных) соседей. «Дружить домами» и повышать средний чек вряд ли получится, но можно ли не вести междоусобных и ценовых войн, а работать и получать результат?

Опасаясь активности новых конкурентов, руководство аптеки часто начинает снижать цены, не проанализировав ситуацию. Соседи отвечают тем же — и тоже снижают цену. Так начинается ценовая война, победителей в которой не бывает. Убить наценку просто, а вот вернуть… Кто выигрывает от ценовых воин? Есть мнение, что потребитель. Но целесообразно ли аптеке использовать такой способ удержания клиента? Следует помнить, что покупатель при выборе торговой точки руководствуется различными критериями. К цене чувствительна аудитория категории «средний минус», но она, как правило, не составляет большой доли в объемах продаж. Так что если рядом открылась аптека, то не следует в панике снижать цены, ведь выиграть у крупной сетевой аптеки вы не сможете. Впрочем, это и не нужно — грамотная фармопека по-прежнему остается самым главным двигателем продаж и лояльности клиента.

Читайте также: Категорийный менеджмент — процесс управления товарными категориями

А если конкуренция уж слишком жесткая и без снижения цен не обойтись, не делайте ее без предварительного анализа, так как легко можете потерять реализованную наценку. Не следует снижать цены сразу на весь ассортимент, необходимо предварительно изучить, какие товары намного дешевле (привлекательнее) у соседей и на какую категорию покупателей рассчитан их ассортимент. Вполне возможно, что новая торговая точка направлена на работу с узкой целевой аудиторией (специализируется на конкретной товарной категории), а в вашей аптеке такие продукты практически не представлены. В этом случае работать с соседями просто. Если же интересы пересекаются, то на основании программ лояльности, которые проводятся в вашей аптеке, постарайтесь определить:

• Кто обычно совершает покупки в вашей аптеке?

• Что приобретают и в каком количестве?

• С какой периодичностью?

Как это сделать? Надо работать с чеком. Проанализируйте структуру чека, что позволит установить сумму среднего чека и поможет при составлении портрета потребителя: определите сумму, которую потребитель считает приемлемой для покупки в аптеке, узнайте, участвует ли он в ценовых акциях, реагирует ли на СМС-рассылку. Качество и глубина анализа зависят, безусловно, от возможностей вашего программного обеспечения.

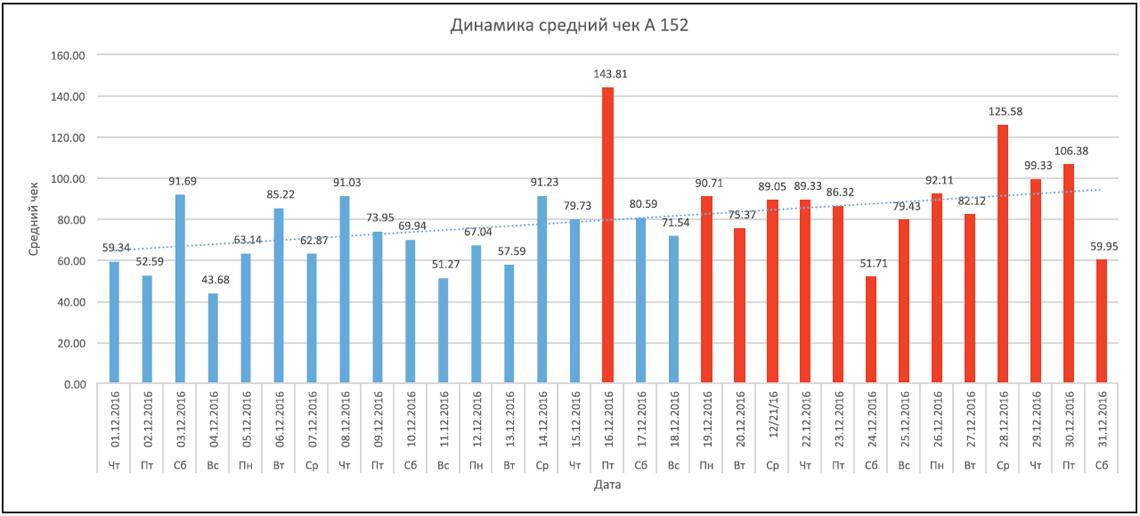

Средний чек — показатель экономической эффективности аптеки, которую рассчитывают по формуле: выручка аптеки за определенный период, поделенная на количество кассовых чеков за тот же период. В расчете учитывают каждый чек, в котором указаны дата и время продажи, сумма покупки, номер кассы, отметка об использовании дисконтной карточки. Для анализа, который удобнее всего проводить в программе Excel, используют следующие параметры: собственно, наличие самого чека, сумму чека, количество позиций в чеке, дату продажи. Далее необходимо создать и зафиксировать ценовые интервалы продаж. Изначально берут небольшой ценовой интервал, например, 20 грн (при средней сумме чека 100 грн). Впрочем, по мере увеличения суммы среднего чека шаг интервала желательно повышать.

Далее, чтобы установить превалирующее количество позиций в среднем чеке, нужно распределить их по долям (каждая с определенным количеством позиций). Затем чеки нужно разбить по ценовым диапазонам, исходя из суммы каждого: так можно понять, какие суммы тратят ваши посетители, и сколько у вас «прижимистых», а сколько «щедрых» клиентов. Теперь по аналогии следует разбить чеки с одной позицией на те же ценовые интервалы, чтобы понять, почему покупатель уходит с единственной покупкой. В конечном счете рассчитываем сумму среднего чека, среднедневной поток покупателей и определяем итоговые отклонения по сравнению с предыдущими периодами (такой анализ желательно проводить минимум раз в месяц).

Эта процедура помогает оценить поток покупателей и сделать выводы в отношении загруженности касс, определить часы «пик» в аптеке, интервалы дня, когда возрастает частота покупок. Помимо этого, анализ чеков позволяет определить эффективность выкладки на полке: для учета этого показателя оценивают общее количество позиций в чеке. Если посетители, как правило, приобретают только один продукт, будь то НПВП, подгузники или зубная щетка, то стоит задуматься об эффективности мерчандайзинга. Работайте над этим, обучайте консультантов, меняйте выкладку: доля чеков, в которых содержится минимальное количество позиций, должна уменьшаться!

Читайте также: Эволюция аптечных форматов: фармамаркет

Теперь следует разобраться, кто из ваших клиентов ушел к соседям. Для этого потребуется сравнить объем продаж в категориях. Быстрый анализ можно провести, выбрав и сравнив препараты категории А в объеме продаж или просто измерив ТОП-100 по продажам в деньгах. Так вы сможете понять, покупатели товаров каких категорий (или каких препаратов) от вас перешли к конкурентам, и своевременно использовать инструменты, которые не позволят потерять оставшихся клиентов. В ход должны пойти и разнообразные маркетинговые активности, и календарь ценовых предложений, иработа промоутеров, и социальные программы на определенные препараты… Впрочем, это уже тема отдельного материала.

Юлия Клименюк, бизнес-тренер

“Фармацевт Практик” #2′ 2017